【書評】『数字は人格』(小山昇)

お薦めの本の紹介です。

小山昇さんの『数字は人格――できる人はどんな数字を見て、どこまで数字で判断しているか』です。

小山昇(こやま・のぼる)さんは、企業コンサルタント、経営者です。

数字が人格、お金が愛

小山さんは、社員にとっては、お金を持っている社長、数字に強い社長だけが人格者

だと述べています。

どんなに社員を大切にする気持ちがあっても、お金がなければ社員を幸せにすることはできません。

そこをはき違えている社長は、社員やその家族を不幸にします。

会社経営においては、「数字が人格」「お金が愛」です。

具体的に言えば、いざというときに困らないだけのキャッシュを持つ、そしてそのキャッシュをつくるための数字を理解する。この2つさえできれば、会社をつぶさず、社員を幸せにできます。

ところが、世の中には決算書の数字すら把握していない社長が少なくない。信じられないかもしれませんが、事実です。

(中略)

「自分はもともと数字が苦手。いまからやっても遅い」

「うちの社員はレベルが低い。数字を教えるなんて無理だ」

「数字は人格」というと、多くの社長はこういってサジを投げます。

しかし、本当にそうでしょうか。

おそらく学校時代に習った数字に苦手意識を持つのかもしれませんが、学校で習う数学と経営の数学はまったく別ものです。経営判断において難しい計算は不要。足し算と引き算ができれば十分です。

わけのわからない財務指標を覚える必要もありません。あれはコンサルタントが自分を賢く見せるためにつくった数字であって、実務では役に立たない。社長が絶対に見なければいけないのは、キャッシュの額と、それをつくるのに必要な数字だけ。それ以外はオマケです。

ツボとなる数字を押さえて回数をこなせば、誰でも数字に強くなれます。『数字は人格』 プロローグ より 小山昇:著 ダイヤモンド社:刊

本書は、社長と幹部が数字を使って自分自身や社員を変え、会社からお金が出ていかずに稼げる体質へと変える

ためのノウハウをまとめた一冊です。

その中からいくつかピックアップしてご紹介します。

[ad#kiji-naka-1]

「現金があれば、会社は倒産しない」カラクリ

経理資料には、さまざまな数字がたくさん並んでいます。

その中でも、絶対に押さえておくべき数字が「キャッシュの額」です。

キャッシュとは、現金と、いつでもすぐに現金に換えられる普通預金

のことです。

社長はなぜ、この数字を最優先で見るべきか。

それはキャッシュが会社の命綱だからです。

世の中には、会社が倒産するのは赤字だからだと考えている人がいます。

しかし、それは違う。

会社が倒産するのは、取引先への支払いや銀行への返済ができなくなり、資産を売却してもキャッシュがどうにもならない状況になったときです。

支払いや返済ができるなら、事業がどれだけ赤字でも会社は存続できる。実際、創業したばかりのベンチャー企業はたいてい赤字ですか、その状態を“倒産”とは言いません。運転資金が尽きて支払いができなくなったときに会社はつぶれます。また、わが社は黒字だからつぶれない、というのも間違いです。

2008年に起きたリーマン・ショックでは、多くの上場企業が倒産に追い込まれました。2008年度に限れば、その約2分の1は“黒字倒産”でした。

黒字でも会社が倒産したのは、仕入代金などの支払いと、売った代金の回収のタイミングにズレがあり、支払手形の決済等ができなかったからです。

80万円で仕入れた商品を100万円で売れば20万円の黒字ですが、多くの商売ではお客様から100万円をもらう前に仕入代金80万円を取引先に支払わなくてはいけません。このとき、キャッシュがなくて支払いができなくなると倒産します。

このカラクリがわかると、じつは事業がグングン成長している企業のほうが自転車操業になりやすく、倒産リスクは高いことがわかるでしょう。

具体的に計算すると、銀行格付(格付は1〜10で、最優良が1、下の図表2を参照)が「7」の会社が、何も策を打たないまま前年比125%の増収増益を3年間続けると、資金がショートして倒産する。黒字は決して安全を意味しない。

赤字でもキャッシュがあれば生き延び続けられるし、黒字でもキャッシュが底を突けばつぶれます。会社の生き死には、まさしくキャッシュ次第。

経営は現金に始まって現金に終わる。

社長は何よりも優先して自社のキャッシュを把握すべきです。『数字は人格』 第1章 より 小山昇:著 ダイヤモンド社:刊

図表2.武蔵野の第53期、54期(計画)、59期(計画)の長期財務格付

(『数字は人格』 第2章 より抜粋)

人間も、体内を巡る「血液」が止まったら、死んでしまいます。

他の臓器が、どんなに元気でも、です。

会社にとって、キャッシュは、「血液」のようなもの。

どんなときでも、途切れることなく循環するよう、つねにチェックをする必要あるのですね。

「メリーチョコレート」がつぶれた意外な理由

「銀行からの借り入れ」は、キャッシュをつくる有力な手段のひとつです。

「自己資本比率が高くて健全経営をしていれば、銀行はお金を貸してくれる」

と、多くの人は信じていますが、小山さんは「ウソだ」と否定します。

バレンタインデーの生みの親である老舗チョコレートメーカー、株式会社メリーチョコレートカンパニー(東京都)は、売上高経常利益率10%の超優良企業でした。経営は家族的で、同社の経営を見習いたいと思っていた中小企業の社長は多かった。

しかし、9期連続増収・増益の好業績だった2008年、為替デリバティブの資産運用で、突然数十億円規模の損失を抱えます。とはいえ、本業は絶好調。自己資本比率は会計士が太鼓判を押すほど高い。経営陣は、銀行に融資を頼めば当然のように貸してくれるものだと思っていたでしょう。

ところが現実は甘くなかった。銀行は融資をせず、最終的にロッテに売らざるを得なくなった。借入実績がなかったからです。消費者はいまもメリーチョコレートを楽しめますが、会社はロッテの100%子会社です。無手形は正しい。しかし無借金は正しくない!多くの社長が一目置く超優良企業が、どうしてお金を貸してもらえなかったのか。

銀行は自己資本比率を大して重視していないからです。

銀行が見ているのは、返済能力です。これまで無借金でやってきた会社は借金の実績がないため、返済能力の評価が難しい。そのため自己資本があっても、銀行は融資に二の足を踏むのです。

銀行は融資の審査に際して企業を格付します。某銀行の少し前の格付表が図表2です(上の図表2を参照)。

これによると、格付は129点満点評価。そのうち「1 安全性項目」の「自己資本比率」は何点あると思いますか? わずか10点です。

儲かる事業かどうかもあまり重視されません。「2 収益性項目」にある3項目の配点合計は15点。利益率が高くて黒字を続けている事業でも、それだけで融資してもらえるほど甘くはない。

銀行が最も重く配点しているのは、「4 返済能力」の55点(3項目計)。全体の4割強の配点があります。この項目で点数を稼がないと格付は上がらず、審査も通りにくい。自己資本比率や収益性はあと回しでいい。一にも二にも返済能力です。

「返済能力」のなかで「キャッシュフロー額」の配点は20点と高い。私が口を酸っぱくして「自己資本比率を見ている暇があれば、キャッシュを見ろ」というのもおわかりいただけるでしょう。『数字は人格』 第2章 より 小山昇:著 ダイヤモンド社:刊

「ちゃんと返してくれれば、会社の経営状態など気にしない」

それが多くの銀行の本音かもしれません。

「借金をしたことがない」という事実。

それよりも、「借金をして、それをちゃんと返した」という実績。

会社経営は、銀行目線に立った見方も必要だということです。

なぜ、社長は「B/S」を見ないのか

法律で作成が義務づけられている決算書は、「P/L(損益計算書)」と「B/S(貸借対照表)」の2種類です。

小山さんは、B/Sを読んでいる社長は皆無に等しい

と指摘します。

社長が優先して読むべきはB/Sであって、P/Lではない。この優先順位を間違え、P/Lだけ読んでいる社長は、むしろ会社を危うくする。だから、いますぐ改めなくてはいけません。

その理由の前に、P/LとB/Sについて最低限知っておくべきことを紹介しましょう。

P/Lは、ある期間に会社がいくらお金を使って、いくらの収入があり、差し引きでいくら儲けたのか(損をしたのか)を計算した決算書です。

もっとシンプルに言えば、黒字か赤字か、その額はいくらかを明らかにする決算書と考えてもらっていい。損益(profit and loss)を計算するから、略して「P/L」です。

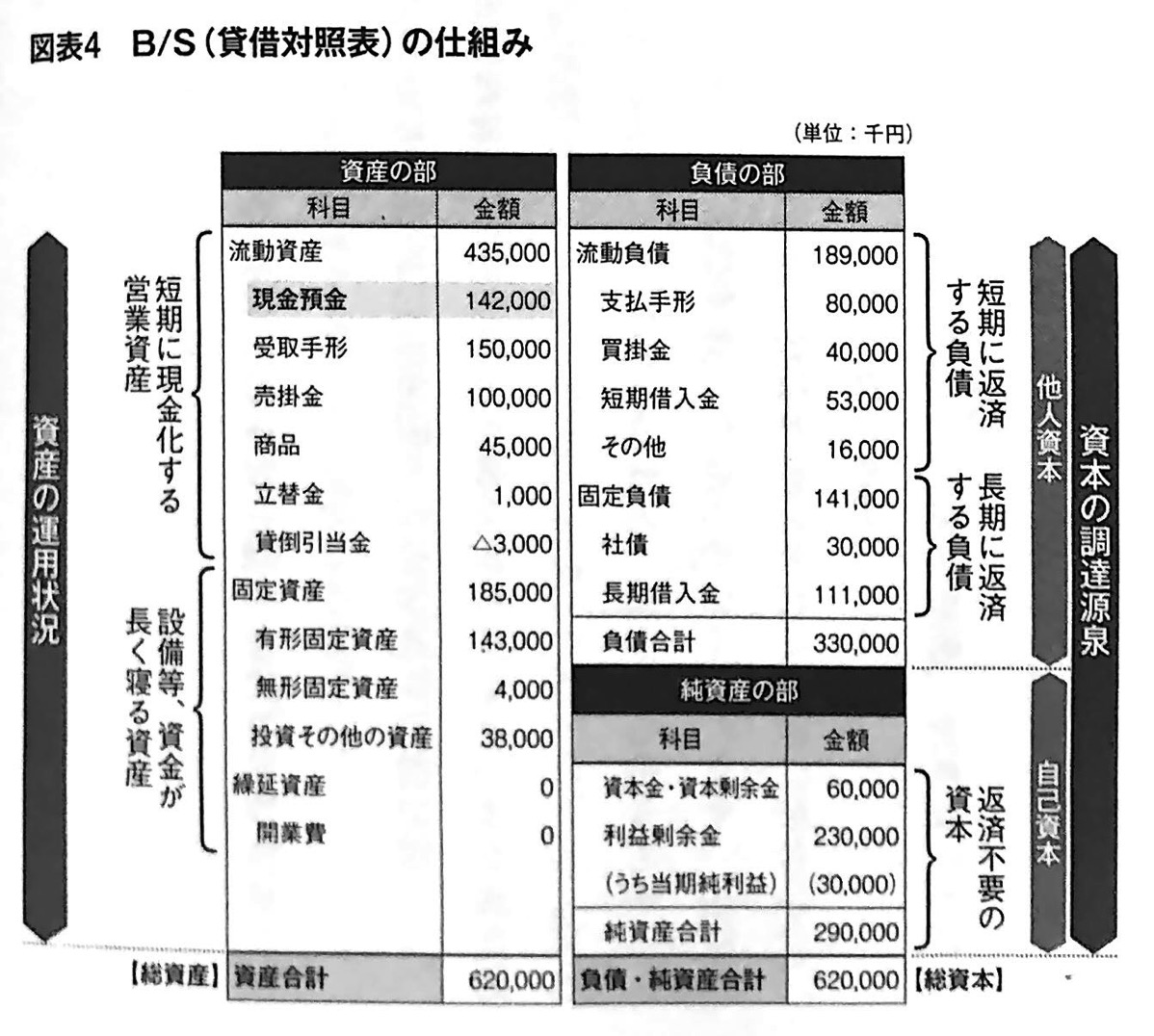

一方のB/Sは、ある時点での会社の資産の運用状態を明らかにする決算書です。

資産のうち現金がいくら、設備投資して機械に使われているのがいくらといった現在の状態がわかります。

これらの資産は、空から勝手に降ってくるわけではありません。誰かから借りるか(負債)、事業その他によって自分で生み出すこと(純資産)によってつくられます。左側の「資産」の額と、右側の「負債」と「純資産」の合計額はバランスして同額になるので、バランスシート(Balance sheet)、略して「B/S」と言います。

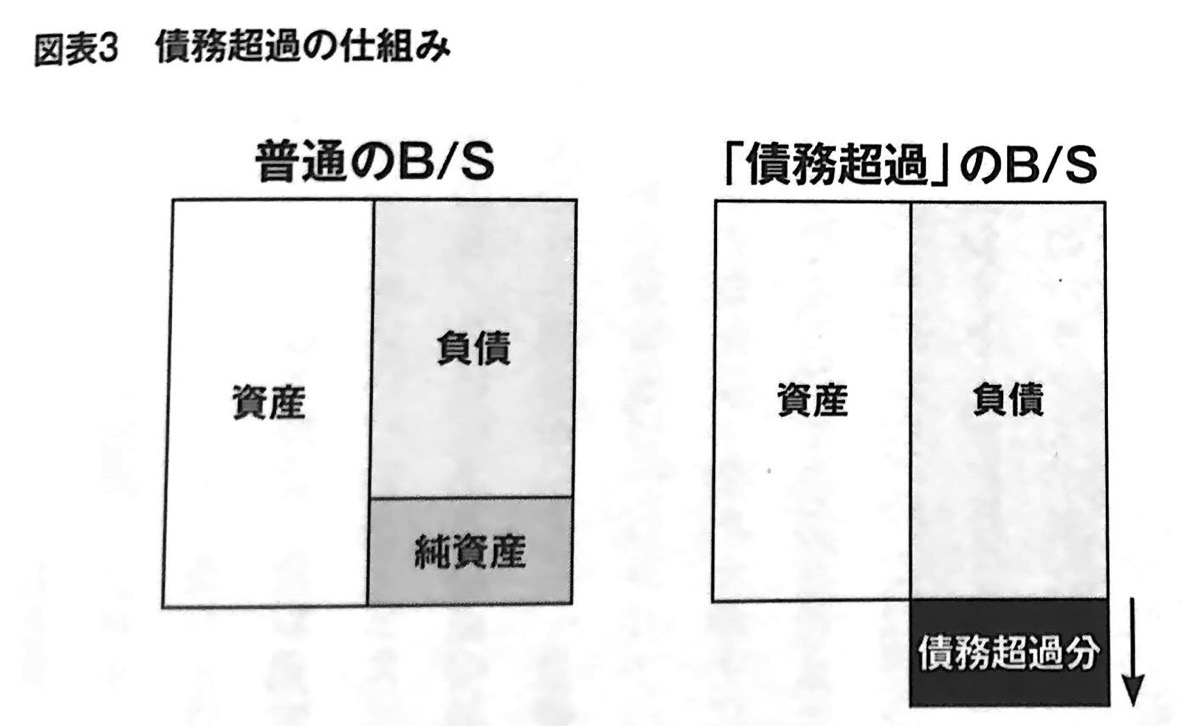

もしこのバランスが崩れて、「負債」が「資産」を上回れば債務超過。会社はいわゆる倒産です(→図表3、図表4〈数字は架空の一例〉、下図を参照)。

さて、どうして社長はB/Sを見るべきか。

ココでおさらいです。会社が倒産するのは、どんなときでしたか。

会社が赤字になったとき?

違いましたね。収支が赤字でも、支払いに充てるキャッシュがあれば会社はつぶれません。だから、黒字か赤字かを表すP/Lを優先して見る必要はない。

会社が倒産するのは、キャッシュが底を突いたときです。

キャッシュがあるかどうかは、資産の現在の状態を示しているB/Sを見ればわかります。

キャッシュは、B/Sの左側「資産の部」の「流動資産」のトップにある「現金預金」という勘定項目にあります。この数字に厚みがあれば会社は倒産しません。また、そのほかの資産も含めて流動性が高いほど倒産しにくい。そのことをチェックするために社長はB/Sを見るべきです。『数字は人格』 第3章 より 小山昇:著 ダイヤモンド社:刊

図表3.債務超過の仕組み

図表4.B /S(貸借対照表)の仕組み

(『数字は人格』 第3章 より抜粋)

ある期間の、ダムに入ってくる水量と、出ていく水量の差。

それを表わすのがP/Lです。

一方、ある時点の、ダムに溜まっている水量を表わすのがB/Sです。

出たり入ったりする水の量は、外部の環境により、大きく変動します。

それでも、ダムの中に十分な水量があれば、調節することができます。

重視すべきは、P/LよりもB/S。

決算書を読む際には、気をつけたいですね。

売上増は、「客数」アップから!

会社が売上を増やす方法は、2つあります。

それは、客数を増やすか、客単価を上げるか

です。

小山さんは、まず客数を増やすことを優先させ

るべきだと述べています。

理由は、客単価を上げるより客数を増やすほうが簡単

だから。

1000円の昼定食があります。調理の手間をかけておいしくすれば、2000円で売れますか?

まず売れません。サラリーマンの小遣いは決まっています。奥さんがお小遣いを倍にしてくれない限り、サラリーマンは2000円の定食を食べられない。どうしても食べさせたいなら、翌日のお昼は水で我慢してもいいと思えるほどおいしい定食にしなくてはいけませんが、そんなことは無理です。

一方、ランチに1000円使えるサラリーマンはたくさんいます。狙うなら、客数増です。1000円のわりにおいしいと評判になれば、行列ができる。サラリーマンに一食抜かせるより、こちらのほうがずっと簡単です。

この本だってそうです。1500円の本を3000円にしても売れません。私の本は3000円どころかもっと大きな利益を読者にもたらすが、市場の相場があるため、実際に3000円にしたら手にとってもらえなくなる。それより2万部が4万部になるように内容を磨いたほうが、ずっと現実味があります。

ところが、自分でモノを売った経験がない社長は、机上の空論で「客数増と客単価増、どっちだって同じじゃないか」と考えてしまう。挙句の果てに、付加価値を高めずに無理な値上げをして、客離れを引き起こす。客単価が上がっても、その分以上に客数が減ると売上は伸びません。これでは本末転倒です。

客数が増えて売上が伸びるのは“成長”です。

一方、無理して客単価を上げて売上を増やすのは“膨張”と言う。

膨張は、ちょっとしたほころびですぐ破裂します。売上増を客単価アップで実現させようとするは無謀かつ危険です。

客単価を上げるのは、新規開拓で客数を増やして、既存客がリピーターになったあとです。

いつもきてくれるお客様に追加でデザートを勧めて、1200円にするのはいい。断られても1000円は確保できます。しかし、最初に客単価を上げる戦略を取ると、そもそも店に足を運んでもらえなくなる。売上を増やしたいなら、この順番を間違えてはダメです。『数字は人格』 第4章 より 小山昇:著 ダイヤモンド社:刊

客単価を上げても、客数を増やしても、「売上が上がる」という結果は同じ。

しかし、その意味合いは、まったく違います。

経営者は、“机上の空論”で物ごとを考えてしまいがちです。

「お客様あっての商売」であることを、つねに肝に銘じたいものです。

[ad#kiji-shita-1]

☆ ★ ☆ ★ ☆ ★ ☆

日本の全企業数の99.7%を占める、中小企業。

私たちの生活に密着した、欠かすことのできない会社が数多くあります。

停滞する日本の経済を活性化するには、そんな中小企業の躍進が不可欠です。

そのカギを握るのが、財務諸表に代表される「数字」の理解です。

大事な資産を守りながら、効率的に活用し、成長を続ける。

経営者には、一段高い視点からの戦略が求められます。

「数字が人格」

「お金が愛」

経営者にとって、何が一番大切で、本当に守るべきものは何か。

転ばぬ先の杖です。

企業経営に携わるすべての方に、一読して頂きたい一冊です。

![]() (←気に入ってもらえたら、左のボタンを押して頂けると嬉しいです)

(←気に入ってもらえたら、左のボタンを押して頂けると嬉しいです)

【書評】『元気になりたきゃ、お尻をしめなさい』(船瀬俊介) 【書評】『無敵のメンタル』(岡本正善)